解读“防挥霍信托”

作者���:欧阳芳菲 周璐

防挥霍信托(Spendthrift Trust)又名“败家子信托”���,顾名思义���,这种家族信托的典型特征是信托设立人通过信托制度化的安排���,预防具有挥霍习惯的后代因一己行为而使家族财富毁于一旦���,确保将祖辈积累的财富稳健传承下去。

一���、什么是防挥霍信托?

防挥霍信托是在信托中限制受益人自愿和被动转让其信托利益���,由此杜绝受益人的债权人对信托利益主张请求权。在美国大部分州和欧洲一些国家���,防挥霍信托已经获得法律承认���,是运用普遍的一种信托类型。委托人一般以子女后代为受益人���,通过设立防挥霍信托对财产进行管理���,避免后代在年幼无知���、挥霍无度等情况下直接取得或管理财产���,以保障后代高质量生活和教育���,实现财富传承。

防挥霍信托的设立过程与其他信托基本一致���,除了委托人会在信托文件中引入防挥霍条款(Spendthrift Provision���,又称“败家子条款”)���,明确规定受益人无权转让在信托中的收益���,受益人的债权人也无权要求受益人以信托利益来偿还债务。一个有效且充分的防挥霍条款会如此约定���:“本信托中的信托受益权受防挥霍条款的约束。在信托存续期间���,本信托的本金及其收益不受任何人的预支���,也不受转让���、让与���、抵押���、查封���、执行或债权人的追索���,不管是自愿还是非自愿。本条应解释为限制受益人对信托利益的自愿和非自愿转让。”

二���、防挥霍信托的结构

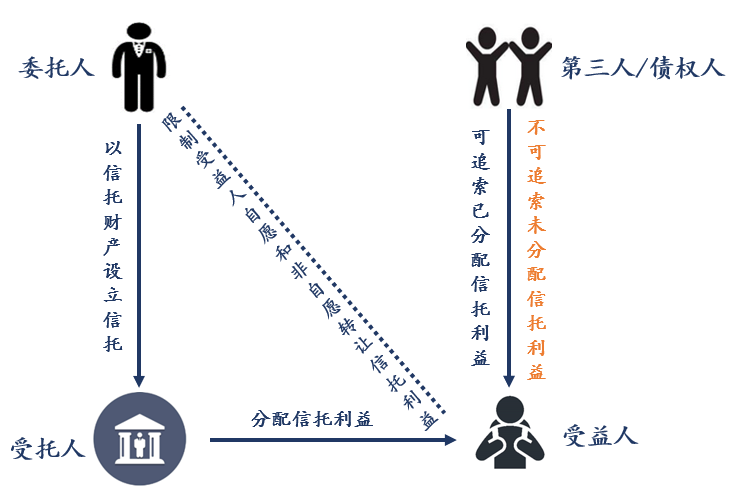

防挥霍信托的基本结构如下图所示���:

值得注意的是���,防挥霍信托对信托财产的保护仅限于信托中尚未分配给受益人的部分。一旦财产分配给受益人���,只要该部分财产不是用于受益人的基本生活保障���,债权人是可以主张请求权的。如果按照信托合同约定���,受托人应向受益人分配信托利益���,但受益人为规避债务拒绝此类分配并选择保留信托中的财产���,那么对该部分应分配信托财产的防挥霍保护将终止���,受益人的债权人有权要求获得相应信托财产。也就是说���,债权人只能向受益人主张已分配的信托利益���,对于受益人将来获得的未分配信托财产���,债权人无权染指。

三���、“刺破”防挥霍信托情形

自从1875年美国最高法院在尼克尔斯诉伊顿(Nichols v. Eaton)案中认可了防挥霍信托的有效性���,美国学界和司法界对防挥霍信托的效力一直争辩不休。为纠正防挥霍信托对公共政策和公序良俗的损害���,美国的判例体系通过一系列防挥霍信托案例���,确定了对防挥霍信托进行“刺破”的情形。

1���、例外债权人

防挥霍信托的核心是保护信托财产免收债权人的追索���,但有些债权人基于其地位或债权性质的特殊性���,法律允许其主张信托利益���,这类债权人被称为“例外债权人”。美国联邦和各州法律对例外债权人的范围规定不尽相同���,主要包括四类���:最常见的一类是主张配偶赡养费和子女抚养费的债权人���,旨在避免受益人只享受信托利益而忽略那些依赖其生存的人;第二类是为信托受益人生活之必需或为保护受益人利益而提供服务和供给的人���,例如���,受托人请求支付信托管理费用;第三类是国家和政府���,依据国家法律规定而享有特定权利���,如税收;第四类是侵权债权人���,出于事前预防的考虑���,要求信托受益人承担侵权损害赔偿责任可以削弱其从事危险行为的动机。

例外债权人的规定���,是法院在保护公共利益和尊重委托人对其财产的处分权之间两相权衡做出的选择。

2���、自益信托

防挥霍信托作为家族信托的一种���,通常为他益信托。美国很多州不认可自益防挥霍信托���,认为其具有很大的负面影响。如果允许委托人既对财产分配保持有效的控制���,又通过防挥霍信托获得对信托财产的保护���,极易诱发道德风险���,催生欺诈���,对债权人是极其不利的。美国有些州允许设立自益防挥霍信托���,并非是基于法理上的正当性和合理性���,而是出于商业利益的考量���,为了增强当地信托业的竞争优势。

四���、我国防挥霍信托制度

我国《信托法》第47条规定���:“受益人不能清偿到期债务的���,其信托受益权可以用于清偿债务���,但法律���、行政法规以及信托文件有限制性规定的除外。”同时���,第48条规定���:“受益人的信托受益权可以依法转让和继承���,但信托文件有限制性规定的除外。”前述两条规定中的“信托文件有限制性规定的除外”为防挥霍条款的设定留下了空间。此外���,2018年中国银保监会信托部向各地银监局下发的《关于加强规范资产管理业务过渡期内信托监管工作的通知》(信托函[2018]37号)明确载明���,家族信托的委托人不得为惟一受益人���,这表明了我国对自益家族信托的否定态度。尽管如此���,仍不能说我国确立了完善的防挥霍信托制度���,也无法保障每一个防挥霍信托都是有效的。

首先���, 我国《信托法》在防挥霍条款的设置上规定不够明确。根据《信托法》第47条和第48条的规定���:“在信托文件中���,可以单独约定受益人的债权人不得主张信托利益或受益人不得主动转让信托利益���,也可同时约定两者皆禁止。”而美国《统一信托法》规定���,只有同时限制受益人自愿转让和非自愿转让的防挥霍条款才有效。从法理上分析���,委托人允许受益人自愿转让其信托利益���,但同时限制受益人的债权人向其追偿���,对部分债权人是不公平的���,反之亦然。我国《信托法》在这一点上没有明晰。

再者���,我国《信托法》中“信托文件有限制性规定的除外”能否让防挥霍信托产生对世效力是存疑的。美国在《统一信托法》和各州法律中都明确规定信托受益人不得违反有效防挥霍条款转让信托利益���,我国《信托法》没有明确认可防挥霍条款的效力���,仅仅允许信托当事人进行特殊的约定。当委托人禁止受益人自愿和非自愿转让信托利益的约定与信托利益的善意受让人或受益人的债权人发生冲突时���,哪一方优先保护���,我国司法实践中尚无案例能够说明。信托当事人之间的私下约定不足以让防挥霍条款产生对世效力���,很可能无法对抗受益人的债权人或信托财产的受让人等第三人。

此外���,我国《信托法》缺乏对防挥霍信托中例外债权人的规定���,出于保护公共利益和公共政策目的���,在认可防挥霍信托效力的同时���,允许对一些特殊债权人作出倾斜保护是合理且正当的。

五���、总结

基于上述分析���,在我国家族信托业务实践中���,要设立防挥霍信托���,可通过在信托文件中的约定实现���:“信托受益权具有人身性���,受益人不得转让���、部分转让或通过其他方式将其持有的信托受益权转由第三人享有;信托受益权不得用于清偿受益人的到期或未到期债务。”但因我国信托立法和司法实践尚未完备���,为降低法律上的局限性和不确定性���,可同时在信托合同里明确某类债权人可不受上述条款约束���,例如前文提及的四类例外债权人���,以期通过信托当事人的自由约定来弥补法律层面的不足���,避免信托合同效力受损。